Wraz z rozwojem międzynarodowych korporacji i ich rozbudowanymi strukturami działalności, transakcje między powiązanymi podmiotami stały się powszechne. Tego rodzaju transakcje wystawione są jednak na wysokie ryzyko przesunięcia zysków. A co za tym idzie, również przesunięcia obciążeń podatkowych między jurysdykcjami. Właśnie ze względu na potencjalne ryzyko nadużyć i unikanie opodatkowania, organy wkładają wiele starań do stworzenia mechanizmów kontroli nad uczciwością i przejrzystością transakcji dokonywanych między podmiotami powiązanymi.

Weryfikacja ta ma na celu ustalenie, czy ceny transferowe między tymi podmiotami są zgodne z warunkami rynkowymi, które obowiązywałyby w przypadku transakcji między niepowiązanymi podmiotami. Aby to wykazać, podatnicy są zobowiązani do sporządzania i przekazywania właściwym organom dokumentacji cen transferowych. Przedsiębiorcy często jednak nie są pewni, czy są zobowiązani do jej sporządzania. Nie wiedzą, jak ocenić, czy dana transakcja podlega tym wymogom.

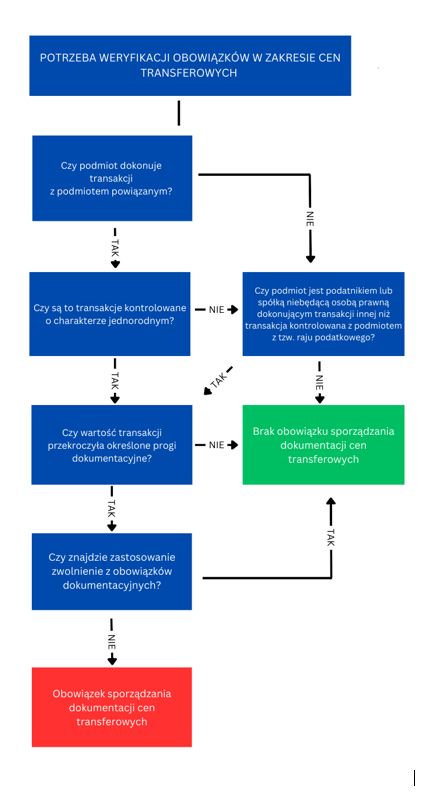

Chcąc ułatwić Państwu identyfikowanie takich zdarzeń, przygotowaliśmy kilka wskazówek. Mamy nadzieję, że pomogą Państwu w odpowiedni czasie rozpoznać transakcję podlegające raportowaniu i terminowe dopełnienie odpowiednich obowiązków sprawozdawczych wynikających z przepisów o cenach transferowych, zapewniając tym samym bezpieczeństwo firmie.

Krok. 1. Ustalenie, czy kontrahent jest podmiotem powiązanym

Pierwszym etapem przy weryfikacji obowiązków związanych z cenami transferowymi powinno być ustalenie powiązań i grupy podmiotów powiązanych. Definicja powiązań zawarta w przepisach podatkowych nakazuje uwzględnienie różnych rodzajów relacji. Należą do nich: relacje kapitałowe, zarządcze, nadzorcze, rodzinne oraz wynikające z decyzyjności.

Po pierwsze ustawodawca wskazuje, że powiązanie istnieje, jeśli jeden podmiot wywiera znaczący wpływ na inny podmiot. Jest to kluczowy element definicji, warto zatem wyjaśnić, jak należy go rozumieć.

Jak rozumieć „wywieranie znaczącego wpływu”?

Wywieranie znaczącego wpływu oznacza posiadanie w innym podmiocie bezpośrednio lub pośrednio co najmniej 25% udziałów w kapitale, lub praw głosu w organach kontrolnych, stanowiących lub zarządzających, lub udziałów, lub praw do udziału w zyskach, lub majątku, lub ich ekspektatywy, w tym jednostek uczestnictwa i certyfikatów inwestycyjnych. Najprostszym przykładem tego rodzaju powiązania będzie posiadanie przez podatnika co najmniej 25% udziałów w spółce (podatnik i spółka będą wówczas podmiotami powiązanymi).

Wywieranie znaczącego wpływu to także faktyczna zdolność osoby fizycznej do wpływania na podejmowanie kluczowych decyzji gospodarczych w danej firmie. Jak również pozostawanie w związku małżeńskim albo występowanie pokrewieństwa lub powinowactwa do drugiego stopnia. Zatem tego rodzaju powiązanie wystąpi przykładowo, pomiędzy spółką a jej członkiem zarządu bądź prokurentem.

Po drugie, ustawa wskazuje, że powiązanie wystąpi w sytuacji, gdy na kilka podmiotów znaczący wpływ wywiera ten sam inny podmiot lub małżonek, krewny lub powinowaty do drugiego stopnia osoby wywierającej znaczący wpływ na co najmniej jeden podmiot. Tego rodzaju powiązanie wystąpi zatem przykładowo między jednoosobową działalnością gospodarczą prowadzoną przez Pana X, a spółką z o.o., w której Pan X ma prawo podejmowania decyzji jako prezes zarządu, gdyż na każdy z tych dwóch podmiotów znaczący wpływ wywiera Pan X.

Ponadto podmioty powiązane obejmują spółkę niemającą osobowości prawnej i jej wspólników, a także podatnika i jego zagraniczny zakład. Zatem transakcje między spółką komandytową i jej komplementariuszem będą traktowane jak transakcje między podmiotami powiązanymi. Podobnie jak transakcje między polską spółką a jej zagranicznym zakładem.

Ustawodawca wskazuje więc na bardzo szeroki zakres powiązań. Dlatego tak ważne jest dokładne i szczegółowe ich przeanalizowanie. Pierwszym narzędziem, które może być w tym pomocne, są publiczne bazy danych. W szczególności informacje udostępniane w KRS lub CEiDG.

Krok. 2. Ustalenie, czy między podmiotami wystąpiła transakcja kontrolowana

Po zidentyfikowaniu wszystkich powiązanych podmiotów konieczne jest ustalenie, czy między nimi występują jakiekolwiek transakcje kontrolowane.

Zgodnie z przepisami, transakcja kontrolowana to identyfikowane na podstawie rzeczywistych zachowań stron działania o charakterze gospodarczym. Dotyczy to również przypisywania dochodów do zagranicznego zakładu, których warunki zostały ustalone lub narzucone w wyniku powiązań.

Tak więc w celu uznania danego działania za transakcję kontrolowaną muszą być spełnione łącznie trzy przesłanki:

- działania powinny mieć charakter gospodarczy,

- musi nastąpić rzeczywiste zachowanie stron,

- warunki działań powinny zostać ustalone lub narzucone w wyniku powiązań.

Identyfikacja transakcji kontrolowanej (dodajmy- o charakterze jednorodnym) nie jest prosta i wymaga szczegółowej analizy. Pojęcie to ujęte zostało szeroko i obejmuje wszelkie działania podejmowane przez podatników z podmiotami powiązanymi o różnorodnym charakterze i celu. Warto zauważyć, że ta definicja nie ogranicza się tylko do podstawowych transakcji, takich jak transakcje towarowe, usługowe czy finansowe, ale również odnosi się do innych zdarzeń, które mogą nie być w potocznym rozumieniu uważane za transakcje, ale których warunki są ustalane między powiązanymi podmiotami. Przykłady takich zdarzeń to procesy restrukturyzacyjne, umowy o współpracy, umowy spółki osobowej czy o podział kosztów.

Ważne!

Nie tylko transakcje kontrolowane między podmiotami powiązanymi podlegają raportowaniu w zakresie cen transferowych. W przypadku, gdy kontrahent posiada miejsce zamieszkania, siedzibę lub zarząd w kraju uznawanym za tzw. raj podatkowy, oraz gdy określone limity transakcyjne zostaną przekroczone, obowiązkiem raportowania są także transakcje niekontrolowane.

Krok. 3. Ustalenie, czy przekroczono limity transakcyjne

Nie wszystkie transakcje między podmiotami powiązanymi będą rodziły obowiązki sprawozdawcze. Co do zasady, obowiązkom dokumentacyjnym w zakresie cen transferowych podlegają transakcje kontrolowane o charakterze jednorodnym przekraczające ustawowe limity transakcyjne. Czyli kiedy podatnik w roku podatkowym zrealizuje transakcje z podmiotami powiązanymi na kwoty co najmniej:

- 10 mln zł – dla transakcji towarowych i finansowych

- 2 mln zł – dla transakcji usługowych i pozostałych

Niższe limity przewidziano dla transakcji dokonywanych z podmiotami mającymi siedzibę lub zarząd na terytorium, lub w kraju stosującym szkodliwą konkurencję podatkowym (tzw. raju podatkowym). Dla takich transakcji próg dokumentacyjny wynosi:

- 2,5 mln zł- dla transakcji finansowych

- 500 tys. zł- dla pozostałych transakcji

Jeżeli Państwo angażują się w transakcje, które potencjalnie spełniają powyższe kryteria, zwłaszcza jeśli kontrahent ma siedzibę w tzw. rajach podatkowych, może istnieć konieczność przygotowania dokumentacji cen transferowych. Celem tej dokumentacji jest dostarczenie organom kontrolnym informacji dotyczących transakcji pomiędzy powiązanymi podmiotami. Szczególnie istotne jest wykazanie, że transakcja została zawarta na podstawie cen rynkowych. Czyli takich, jakie zostałyby ustalone między niepowiązanymi stronami.

Jednakże nawet spełnienie wszystkich powyższych kryteriów nie przesądza jednoznacznie o objęciu podatnika obowiązkiem sprawozdawczym, gdyż może znaleźć zastosowanie zwolnienie z obowiązku raportowania (np. zwolnienie dla tzw. transakcji krajowych). Dlatego też weryfikacja obowiązków w zakresie dokumentacji cen transferowych wymaga analizy indywidualnej sytuacji podatnika.

Jeżeli Państwo potrzebują profesjonalnej pomocy w sporządzeniu dokumentacji cen transferowych lub mają dodatkowe pytania dotyczące obowiązków w zakresie cen transferowych, zachęcamy do skontaktowania się z naszą Kancelarią. Nasi doświadczeni eksperci są gotowi udzielić Państwu wsparcia i odpowiedzi na wszelkie wątpliwości związane z tym zagadnieniem. Zapewniamy kompleksowe doradztwo, aby Państwa transakcje były zgodne z przepisami oraz spełniały wymogi dokumentacyjne.